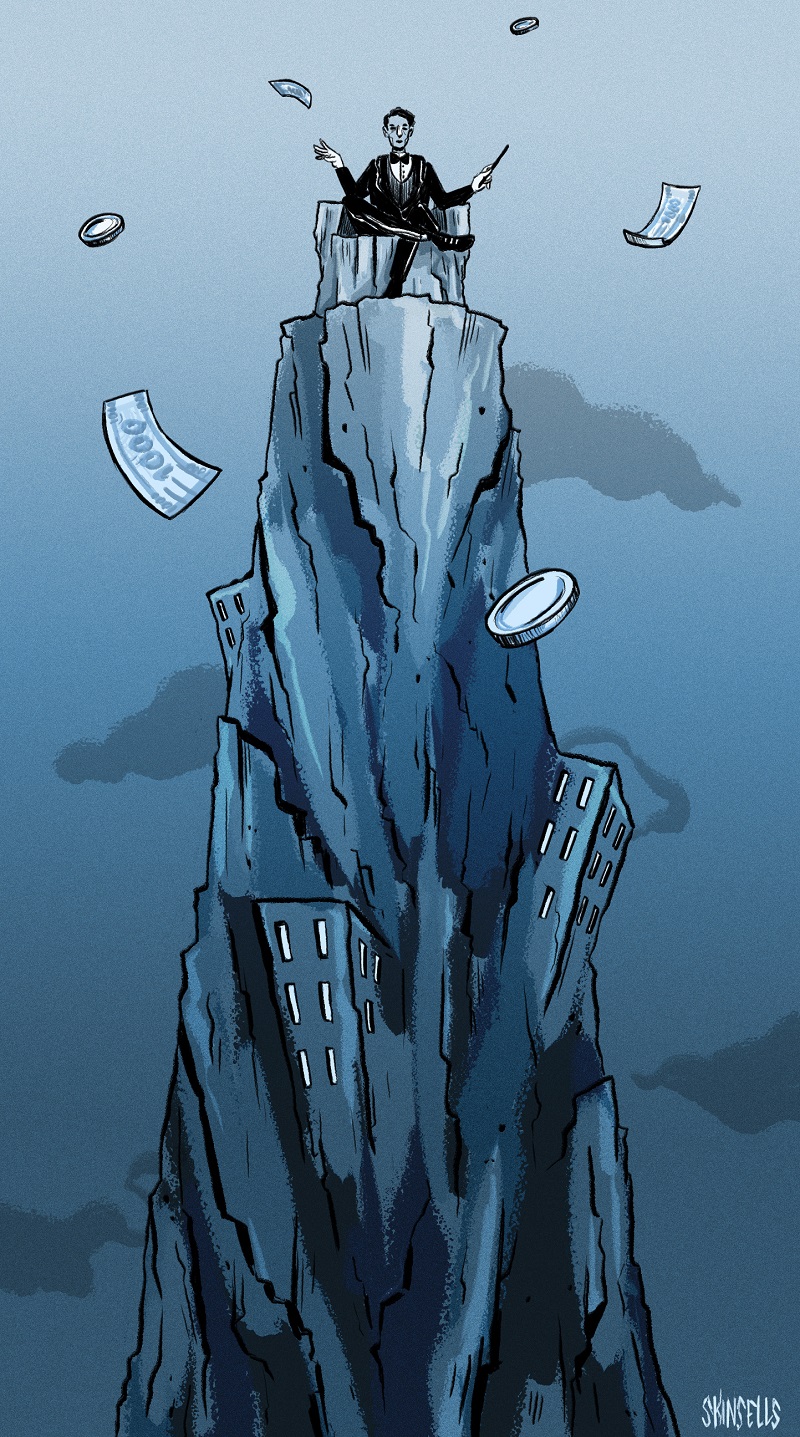

“يسقط يسقط حكم المصرف” هو أحد أبرز الشعارات التي ارتفعت أثناء إنتفاضة 17 تشرين. وقد نال حاكم المصرف المركزي حصّة الأسد من الهتافات المنددة بالسياسات المالية، لكونه صاحب الصلاحيات الأساسية في إدارة المصرف المركزي ووضع السياسات النقدية بموجب قانون النقد والتسليف الصادر عام 1963. وفيما كان الهدف من إعطاء هذه الصلاحيات الواسعة تمكين الحاكم من تحييد القطاع المصرفي وسياسة النقد عن الظروف السياسية المضطربة داخلياً وإقليمياً – وهذا ما نجح المصرف المركزي في تحقيقه في ظل حرب عاتية استمرت 15 سنة – نتبيّن اليوم الوجه الآخر لهذه الصلاحيات أي التعسّف من دون مساءلة أو محاسبة، بعدما اختلّت المؤسسات الرقابية والقضائية في الدولة.

مملكة الحاكم

يتمتّع حاكم مصرف لبنان بمروحة صلاحيات واسعة جدّاً بموجب قانون النقد والتسليف. وفيما يمارس بعض هذه الصلاحيات منفرداً، فإنّ بعضها الآخر يمارسه ضمن هيئات له الكلمة الفصل فيها. وإذ استطاع الحاكم توسيع رقعة صلاحيّته عبر ممارسات كرّسها خلال العقود الأخيرة، فإنّ مسعاه لكسب مزيد من هذه الصلاحيات ما يزال مستمراً رغم الانهيار الذي كان شريكاً أساسياً في صنعه.

صلاحيات ذاتية

لم تحدّد صلاحيات الحاكم بشكل واضح في القانون، مما أتاح له توسيعها وفق مشيئته في غياب أي مساءلة جدّية. فجلّ ما نصّ عليه قانون النقد والتسليف، أنّ حاكم المصرف المركزي يتمتع بأوسع الصلاحيات لإدارة مصرف لبنان وتسيير أعماله[1] فيما يقتصر دور نوابه الأربعة الذين يعيّنون بعد استشارته على مساعدته، كذلك الأمر بالنسبة للمجلس المركزي[2]. فالحاكم ينظّم المصرف ويحدد دوائره ومهامه ويعيّن ويقيل موظفيه من جميع الرتب … إلخ[3]. كما هو مكلّف بتطبيق قانون النقد والتسليف وقرارات المجلس المركزي.

الكلمة الفصل داخل المجلس المركزي

فضلاً عن ذلك، للحاكم الكلمة الفصل داخل المجلس المركزي الذي يرأسه. يتحصّل هذا الأمر من دوره في تعيين غالبية هذا المجلس الذي يضم بالإضافة إليه نوابه الأربعة الذين يعيّنون بعد استشارة الحاكم كما يعزلون بناء على اقتراحه أو بعد استطلاع رأيه. ويصعب جداً تخيّل معارضتهم له حيث للحاكم دور في تحديد وظائفهم في المصرف المركزي خارج المجلس المركزي بالإضافة إلى تمتّعه بأوسع الصلاحيات في إدارة المصرف. ويضاف إلى هؤلاء عضوان آخران فقط وهما مدير عام وزارة المالية ومدير عام وزارة الإقتصاد.

وفيما يكون لوزير المالية كما للحاكم صلاحية دعوة المجلس للإجتماع، لا ينعقد المجلس أصولاً عند غياب الحاكم أو من ينوب عنه، بحيث يكون لهذا الأخير إمكانية تعطيله. ومؤدّى هذا الأمر هو إعطاء الحاكم عملياً حصرية الدعوة لانعقاد المجلس[4].

وبالعودة إلى صلاحيات المجلس، تجدر الإشارة إلى أنه يمتلك الدور الأساسي في تحديد سياسة المصرف النقدية والتسليفية كما يضع أنظمة تطبيق قانون النقد والتسليف. ويحدد على ضوء الأوضاع الإقتصادية معدّليْ الحسم وفوائد تسليفات المصرف، ويتذاكر في الأمور المتعلقة بإصدار العملة كما يتذاكر في طلبات القروض المقدمة من القطاع العام ويضع سائر الأنظمة المتعلّقة بصلاحيات المصرف التي حددها القانون. كما يضع النظام الخاص المتعلق بالحاكم وبنوابه والنظام العام لموظفي المصرف.[5]

أخيراً، تجدر الإشارة إلى أنّ ولاية نواب الحاكم الأربعة انتهت منذ نيسان 2019 من دون تعيين بدائل عنهم. وبفعل ذلك، لم يعد المجلس المركزي قادراً على الإنعقاد بفعل عدم توفر النصاب القانوني، مما سمح للحاكم أن يمارس مهام المصرف منفرداً.

الصلاحيات القضائية والرقابية

هذه الصلاحيات يمارسها الحاكم من خلال ترؤسه أو عضويته في هيئتين لهما طابع قضائي، وأيضاً من خلال صلاحيات أعطيت له لمباشرة إجراءات في وجه المصارف.

1-هيئة التحقيق الخاصة في مصرف لبنان

فيما يفترض قانون مكافحة تبييض الأموال 44/2015 أنّ هيئة التحقيق الخاصة مستقلّة، فإنّ الإمعان في آليّات تكوينها وتمويلها وعملها تؤشر على العكس من ذلك إلى ارتباطها بالحاكم. فهي تموّل من قبل مصرف لبنان. وعدا أنّ الحاكم يرأسها، فإن عضواً آخر من أعضائها الثلاثة الآخرين يعيّنه مجلس الوزراء بناء على اقتراحه، مما يوليه صوتين من أصل أربعة. ومن شأن هذا الأمر أن يمنحه عملياً إمكانية حسم قراراتها طالما أنها تتّخذ بالأكثرية ويعود له في حال تعادل الأصوات، حق التقرير.

وللدلالة على أهمية هذه الصلاحيات، يشار إلى أنّ للهيئة حقّ النفاذ إلى الحسابات المصرفية، من دون أن تكون ملزمة بالسرّية المصرفية وحق رفعها بالكامل. كما لها صلاحية إجراء تجميد احترازي أو نهائي للحسابات المصرفية وإبقاء الحسابات المشتبه بها قيد المتابعة، وجمع وحفظ المعلومات الواردة من المعنيين. كما بإمكانها التحرّك من تلقاء ذاتها وتلقّي الإبلاغات وطلبات المساعدة وإجراء التحقيقات في ما يشتبه أن يكون عمليات تبييض أموال.

2- الهيئة المصرفيّة العليا

لا تقتصر صلاحيات الحاكم على هيئة التحقيق الخاصّة، إذ يرأس أيضاً الهيئة المصرفية العليا، كما يُعيّن أحد أعضائها من نوابه ممن يقترحهم المجلس المركزي[6].

ولهذه الهيئة أهمية خاصة، حيث تتولّى فرض العقوبات والإجراءات على المصارف وفق المادة 208 من قانون النقد والتسليف، والتي تتدرّج من التنبيه حتّى الشطب من لائحة المصارف. ولا تقبل قراراتها أيّاً من طرق المراجعة العادية أو الإدارية.

3- صلاحية الحاكم الحصرية في الإحالة إلى المحكمة المصرفية الخاصة

يتمتّع الحاكم بالإضافة إلى كل الصلاحيات سابقة الذكر بصلاحية حصرية بإحالة القضايا إلى المحكمة المصرفية الخاصة، وهي المحكمة التي تتولّى النّظر في قضايا إفلاس المصارف وفي قرارات وضع اليد عليها لتصفيتها.

4- التأثير على لجنة الرقابة على المصارف

لا يكتفي الحاكم بصلاحياته الرقابيّة الممنوحة له بموجب دوره المتمثل بالسّهر على تطبيق قانون النقد والتسليف، بحيث يتمتّع أيضاً بتأثير كبير على تكوين لجنة الرقابة على المصارف التي تشرف على تطبيق النظام المصرفي. ويقع على اللجنة موجب إطلاع الحاكم على وضع المصارف بشكل دائم. كما أعطي الأخير صلاحية اقتراح عزل أعضائها أو تأديبهم على مجلس الوزراء مع جعل اقتراحاته نافذة في حال لم يبتّ فيها خلال شهر[7].

توسيع رقعة نفوذ الحاكم

بالإضافة إلى صلاحياته القانونية الواسعة جداً، نلحظ نشوء ممارسات من شأنها تعزيز قدرته على التحكّم بصلاحيات المصرف ومعها السياسات المالية والنقدية للدولة اللبنانية في السنوات الأخيرة. فبالإضافة إلى إختزال المجلس المركزي في شخصه، يسجّل التوجهان الآتيان:

إرساء السياسات المالية

يحدّد القانون دوراً استشارياً للمصرف المركزي في وضع السياسات المالية والإقتصادية[8][9] واقتراح التدابير التي يراها مفيدة لميزان المدفوعات والنمو الإقتصادي وحركة الأسعار المالية عامة[10]. في المقابل، يعود لمجلس الوزراء وحده وضع السياسة المالية، وهي صلاحية دستورية لا يمكن تفويضها أو التخلّي عنها[11]. إلّا أنه في السنوات الأخيرة، تمنّعت الحكومة بدرجة كبيرة عن أداء هذا الدور وعن وضع سياسة مالية واضحة. وقد تفاقم هذا الأمر في غياب صدور الموازنات العامة لأكثر من 12 سنة (2006-2017).

وقد سمح هذا الأمر للمصرف المركزي بأن يحلّ في الكثير من الأحيان محلّ الدولة. وهذا ما صرح به الحاكم بوضوح في 2015: “قد تستعين الدولة في بعض الحالات بالمصرف المركزي، لكنه اليوم يحلّ محلّ الدولة”[12]. وعليه، تفرّد سلامة بسياسة تثبيت سعر الصرف، مستخدماً إيرادات الدولة لهذه الغاية ومسخّراً السياسات المالية لخدمة السياسات النقدية.

مسودّة قانون لمنح المصرف صلاحيات استثنائيّة

تسرّبت أخيراً مسودّة مشروع قانون معجّل لتنظيم ووضع ضوابط استثنائية مؤقّتة على بعض العمليّات والخدمات المصرفيّة. وفق هذه المسودّة المؤرّخة في 13/3/2020، يُمنح مصرف لبنان صلاحية إصدار قرارات وتعاميم استثنائية مؤقتة تطبيقية للقانون وضمن مدة سريانه وفي المواضيع المحدّدة فيه. وندرك مدى توسيع صلاحياته في هذا الخصوص حين نعلم أنّ المسودّة تركت له بشكل شبه حصري صلاحية تحديد ضوابط سحب الأموال المودعة في المصارف بالعملة الصعبة، وهي الحيّز الأكبر من الودائع وأنّ المسودّة حددت مدّة القانون الاستثنائي بثلاث سنوات.

مسؤولية الحاكم؟

أمام الصلاحيات والممارسات المضخّمة لحاكم مصرف لبنان، يقتضي التساؤل عن المجالات المتاحة لمساءلته والتي تبقى محدودة جداً. وكان المشرّع اتجه في الستينيّات إلى تضييق مجال هذه المساءلة من باب تحصينه بدون التدخل السياسي. وفيما بقي قانون النقد والتسليف مُقلّاً بهذا الشأن، فإنّ واقع اللامساءلة بقي طاغياً.

تقييد صلاحية عزل الحاكم بشروط موضوعية ضيّقة

الحديث عن مساءلة الحاكم حصل عرضاً في قانون النقد والتسليف وذلك في سياق تعداد أسباب إقالته. وردت هذه الأسباب على سبيل الحصر في المادة 19 منه وتمثّلت في تنحّي الحاكم أو عجزه الصحّي المثبت حسب الأصول أو الإخلال بواجبات وظيفته عبر ارتكابه الجرائم المتعلّقة بالوظيفة أو ارتكابه خطأ فادحاً أو إخلاله بالمادة 20 التي تنصّ بنودها على تفرّغه كليّاً لوظيفته وعدم ممارسته لوظيفة عامة أخرى أو عضوية نيابية أو أي نشاط آخر في مؤسسة عامة مهما كان نوعها. ويحظّر عليه سنداً لهذه المادة وبحكم تفرّغه، أن يحتفظ أو يأخذ أو يتلقّى أيّة منفعة في مؤسسة خاصة على أن تعتبر منفعة: كل مساهمة أو اشتراك بأي شكل أو وسيلة حتى بطريقة الإقراض.

يجدر التوضيح هنا بأنّ النصّ لم يحدّد السلطة الصالحة لإقالة الحاكم، وإن كان من المنطقي إناطة هذه السلطة بالمرجع الذي عيّنه أي مجلس الوزراء عملاً بمبدأ توازي الصيَغ parallelisme des formes. عمليّاً لم يسبق أن عزل حاكم مصرف في لبنان أبداً.

تقييد إمكانية ملاحقة ومقاضاة حاكم مصرف لبنان

كما سبق بيانه، لم يتطرّق قانون النقد والتسليف إلى إمكانية وكيفية ملاحقة الحاكم أو مقاضاته، مما يخضعه من حيث المبدأ لشروط ملاحقة الموظف العام. وتجدر الإشارة هنا إلى أنّ حصانة الحاكم تعزّزت نظراً لترؤّسه هيئة التحقيق الخاصة في مصرف لبنان بحيث لا يجوز الإدّعاء عليه وعلى أعضاء الهيئة بأي مسؤولية مدنية أو جزائية تتعلق بقيام أيّ منهم بمهامه ومنها الجرائم المنصوص عليها في قانون السرّية المصرفية إلّا في حال إفشائها[13]. وهو ما يشكّل عائقاً أمام الملاحقة بخاصّة في ظل تشابك صلاحيات الحاكم كحاكم وكرئيس لهذه الهيئة، في ظل انعدام الشفافية في ممارسة المهام.

ويسجّل في هذا الإطار أنّه تمّ تحرير المصرف من قواعد الإدارة المنصوص عليها في قانون مجلس الخدمة المدنية وقانون ديوان المحاسبة وقانون التفتيش المركزي وقانون المحاسبة العمومية (المادة 13 من قانون النقد والتسليف).

النقص في الشفافية

تلزم المادة 117 من قانون النقد والتسليف الحاكم بأن يقدّم كل سنة قبل 30 حزيران لوزارة المالية ميزانيّة المصرف وحساب الأرباح والخسائر للسنة المنتهية وتقريراً عن عمليات المصرف، على أن تنشر في الجريدة الرسمية خلال شهر من تقديمها لوزير المالية. كما ينشر بيان موجز كل 15 يوماً عن عمليات المصرف. ويلحظ أنّه في حال امتناع المصرف عن النشر أو التصريح، فبإمكان مفوضية الحكومة لدى مصرف لبنان الإطّلاع على جميع سجلّات المصرف المركزي والتدقيق بموجوداته بموجب المادتين 42 و44 من قانون النقد والتسليف.

ورغم أهمية هذا النص، فإنّ مصرف لبنان انتهج سياسة التعتيم خلال العقد الأخير. وقد تمثّلت أوّلاً بعدم تصريحه عن حجم احتياطي الذهب واحتياطي المصرف بالعملات الاجنبيّة، مع الإكتفاء بطرح مبلغ 37 مليار دولار كاحتياطي إجمالي، ليضاف إليها لاحقاً عدم تصريحه عن أرباحه وخسائره مخالفاً بذلك ما دأب عليه سابقاً. وقد سارت في الاتجاه نفسه وزارة المالية من دون ممانعة، مما يبيّن التوجّه العام للدولة والمصرف بعدم التصريح عن الأرقام.

وما فاقم النقص في الشفافية اعتباران وردا في قانونين آخرين، اعتمدا خلافاً لتوجههما العام مبدأ السرّية في الشؤون المالية والنقدية. وهما قانون حق الوصول للمعلومات الذي استثنى في مادّته الخامسة ما ينال من المصالح المالية والإقتصاديّة للدولة وسلامة العملة الوطنيّة، وقانون إنشاء المجلس الإقتصادي والإجتماعي الذي استثنى من المواضيع التي يحقّ للمجلس النظر فيها، مشاريع القوانين المالية والنقدية بما فيها مشاريع الموازنات العامة وملحقاتها.

في الحصانات الفعليّة: تغييب المساءلة والمحاسبة

من الناحية العملية، لم يخضع أي حاكم لمصرف لبنان لمحاسبة جدّية. فمثلاً في قضية إفلاس بنك إنترا، لم يُحاسب فيليب تقلا الحاكم آنذاك بل اكتفي بمساءلته رغم تحميله من أطراف عدّة مسؤولية عدم الإستجابة بسرعة لأزمة بنك انترا وسوء إدارته بفعل نقص الخبرة في العمل المصرفي.

وقد بلغ غضّ الطرف عن أعمال حاكم مصرف لبنان أوجه في عهد الحاكم الحالي المستمرة منذ بداية التسعينيّات. ومن أبرز المخالفات التي بقيت من دون تحقيق والتي نودّ الإشارة إليها هنا، الآتية:

1- بتاريخ 19 آذار 2016، نشرت قناة “الجديد” في حلقتها الرابعة حول “وجهاً لوجه تحت طائلة المسؤولية” معلومات قالت إنّها تستمدها من تسريبات “سويس ليكس”، يرشح منها أنّ الحاكم يملك حساباً في شركة offshore في جزر العذارى البريطانية، مما يخالف المادة 20 من قانون النقد والتسليف. ورغم خطورة معطيات هذا التقرير الذي لم يلق أي تكذيب من الشخص المعني، لم يجرِ أي تحقيق في هذا الشأن.

2- في حين تخضع عادة السياسات النقدية للسياسات المالية والإقتصادية، فإنّ مصرف لبنان اعتمد منذ بدء التسعينيّات توجّهاً معاكساً تماماً، بحيث سخّر إمكانيات الدولة لخدمة سياسته النقدية المتمثلة في تجميد سعر صرف الليرة مقابل الدولار، وذلك في كل الظروف، ومن دون الموازنة بين فوائد هذه السياسة والمخاطر الناجمة عنها. وقد اقترنت هذه السياسة مع رفع نسب الفوائد بطريقة قلّما تكون مبررة ولا حتى بالمحافظة على سعر النقد مقابل إيداعها أموالها لدى المصرف المركزي. وهذا ما عبّر عنه وزير الماليّة السابق جورج قرم بوصفه إياها بـ”المجنونة” أو “غير المنطقية” أو “المجرمة”. وكان صندوق النقد الدولي قد أشار في تقريريه الصادرين في عامي 2017 و2019 أنّ هذه السياسة إنّما تحمّل الدولة أعباء مالية خطيرة تؤدي إلى استنزاف موجوداتها وتجعل منها الزبون الأكبر للمصارف. وفي حال انهيار مالية الدولة أو المصارف أو المصرف المركزي سنكون أمام انهيار اقتصادي لا يمكن احتواؤه وهو الانهيار الذي توقّعه الإقتصادي توفيق كسبار في ورقته البحثية بعنوان “الأزمة المالية في لبنان” الصادرة عام 2017.

3- الإخلال بموجب نشر المعلومات المحددة في قانون النقد والتسليف كما سبق بيانه[15]، على نحو أدّى إلى إخفاء حقائق كثيرة عن ماليّته وموجوداته، ومنع القوى الاجتماعية والسياسية من اتخاذ التدابير لوقف إنهياره.

4- شكّلت عمليات الهندسات المالية التي حصلت في السنوات الأخيرة جرعات لتأخير انهيار المنظومة ووقوع الأزمة بحجّة حماية سعر الصرف. بموجب هذه العمليات، منح البنك المركزي قرضاً لأحد المصارف بفائدة 2% ثمّ عاد ووظفه باللحظة ذاتها بفائدة 10.5% للمصرف ذاته ليحقّق هذا الأخير أرباحاً فورية بقيمة 30 مليون دولار. وقد حصلت هذه العملية بالتزامن مع المساعي لتجديد ولاية حاكم المصرف[16].

5- بتاريخ 28 تشرين الأول 2019 وفي مقابلة على محطة “سي إن إن”، أجاب الحاكم عن سؤال حول المدة التي تفصل لبنان عن الإنهيار الشامل في حال لم تتوقف التظاهرات وتتخذ إجراءات إصلاحية راديكالية: “خلال أيام”. وقد أدّى تصريحه هذا إلى حالة بلبلة في الأسواق المالية أسفرت عن هبوط كبير لسعر العملة، وربما فقدان جزء من الاحتياطي لمنع هبوط أكبر. كذلك عاد وأجاب عند سؤاله عن توقّعه إلى أيّ حد ستهبط الليرة بأنّه لا يعرف، وهو ما عنونت عليه “بلومبرغ” ومحطات إخبارية ما أثار حالة هلع أخرى.[17] وإذ تشكّل تصريحات الحاكم هذه أخطاءً فادحة، بحكم كونه المسؤول عن إدارة المصرف[18] وحماية النقد[19]، لم يستتبعها هي الأخرى أي مساءلة أو تحقيق.

6- دور الحاكم في منح القروض المدعومة وما اعتراها من إثراء غير مشروع أو محاباة[20]، وهي أمور لم تلق بدورها أي تحقيق، حيث ادّعي على رئيس الوزراء الأسبق نجيب ميقاتي ومصرف عودة بالإثراء غير المشروع، من دون مساءلته.

7- دور الحاكم في التغطية على جمعية المصارف في مخالفة فاضحة لموجباتها تجاه مئات آلاف المودعين. ويلحظ أن المداعاة ضد جمعية المصارف على خلفية تحوّلها إلى جميعة أشرار انتهت إلى تغطية جميع مخالفات المصارف قضائياً[21] .

الخلاصة

بالخلاصة، من البيّن أن ثمة إشكالاً جسيماً تمثل في منح الحاكم صلاحيات واسعة من دون أن يقترن ذلك بإرساء آليات واضحة لمساءلته أو محاسبته. وقد تفاقم ذلك طبعاً بالحصانة الفعلية التي تمثلت في الإرادة السياسية بتعطيل أيّة إجراءات لمحاسبته أو محاسبة المصارف. ولا نبالغ إذا قلنا إنّ غياب المساءلة شكّل حكماً أحد جذور الأزمة (الإنهيار) الحالية، فما كان من الممكن أن يأخذ المنزلق النقدي والمالي المنحى الذي اتخذه لو مارست المؤسسات أدوارها في معالجته في بداياته. وبذلك، لا بدّ أن يكون تعديل صلاحيات الحاكم وآليات محاسبته، أحد أبرز عناوين البحث في دولة ما بعد الأزمة.

- نشر هذا المقال في العدد | 64 | نيسان 2020، من مجلة المفكرة القانونية | لبنان |. لقراءة العدد اضغطوا على الرابط أدناه:

قبح النظام في مرآة المصارف

[1] المادة 26 من قانون النقد والتسليف.

[2] المادة 17 من قانون النقد والتسليف.

[3] المادة 26 من قانون النقد والتسليف.

[4] المادتان 29 و30/ من قانون النقد والتسليف.

[5] المادة 33 من قانون النقد والتسليف.

[6] المادة 10 من القرار 28/67.

[7] بحسب القانون رقم 43/67 عند الإخلال عن قصد أو إهمال بالواجبات التي تفرضها القوانين والأنظمة يحق للحاكم أن يرفع الأمر لمجلس الوزراء مع اقتراح تدبير كالتنبيه، اللوم، إنهاء الخدمة الذي إذا لم يبتّ خلال شهر يجعل قرار الحاكم نافذاً.

[8] المادتان 71 و72 من قانون النقد والتسليف.

[9] المادة 71 من قانون النقد والتسليف.

[10] المادة 72 من قانون النقد والتسليف.

[11] المادة 65 من الدستور اللبناني.

[12]Safieddine, Hicham. Banking on the State: The Financial Foundations of Lebanon. California: Stanford University Press, 2019, p. 175

[13] المادة 13 من قانون مكافحة تبييض الأموال

[14] Banking on the State, 159

[15] المادة 117 من قانون النقد والتسليف.

[16] “هندسة مالية جديدة لـ”سيدروس” جريدة “الأخبار”، 10 نيسان، 2019

[17] ‘No One Knows’ Where Lebanese Pound Is Headed, Says Central Bank Governor. Bloomberg. 26/12/2019.

[18] المادة 17 من قانون النقد والتسليف.

[19] المادة 70 من قانون النقد والتسليف.

[20] لائحة أسماء أصحاب القروض: ميقاتي وقضاة وأثرياء، “الأخبار”، 24 تشرين الأول 2019.

[21] نزار صاغية وعماد الصايغ، “النيابة العامة التمييزية تنضوي تحت راية المصارف: تقييد حقوق المودعين بحجة حمايتهم”، “المفكرة القانونية”، 14 آذار 2020.